DeFi-tila laajenee, ja likvidi panostaminen sekä uudelleenpanostamisprotokollat saavat yhä enemmän huomiota. Kyseiset kehitykset mahdollistavat käyttäjille varojen panostamisen ja uudelleenkäytön useita kertoja, tarjoten mahdollisuuden korkeampiin tuottoihin. Järjestelmien muuttuessa monimutkaisemmiksi, ne tuovat mukanaan myös potentiaalisia systeemisiä haavoittuvuuksia.

Hankkeet kuten EigenLayer testaavat tuottavuuden maksimoinnin rajoja, mutta ovatko nämä tuotot kestäviä? Kysymys on, asettavatko nämä innovaatiot DeFin kestävän menestyksen tielle vai luovatko ne seuraavan riskiaallon.

Kasvava vaikutusvalta

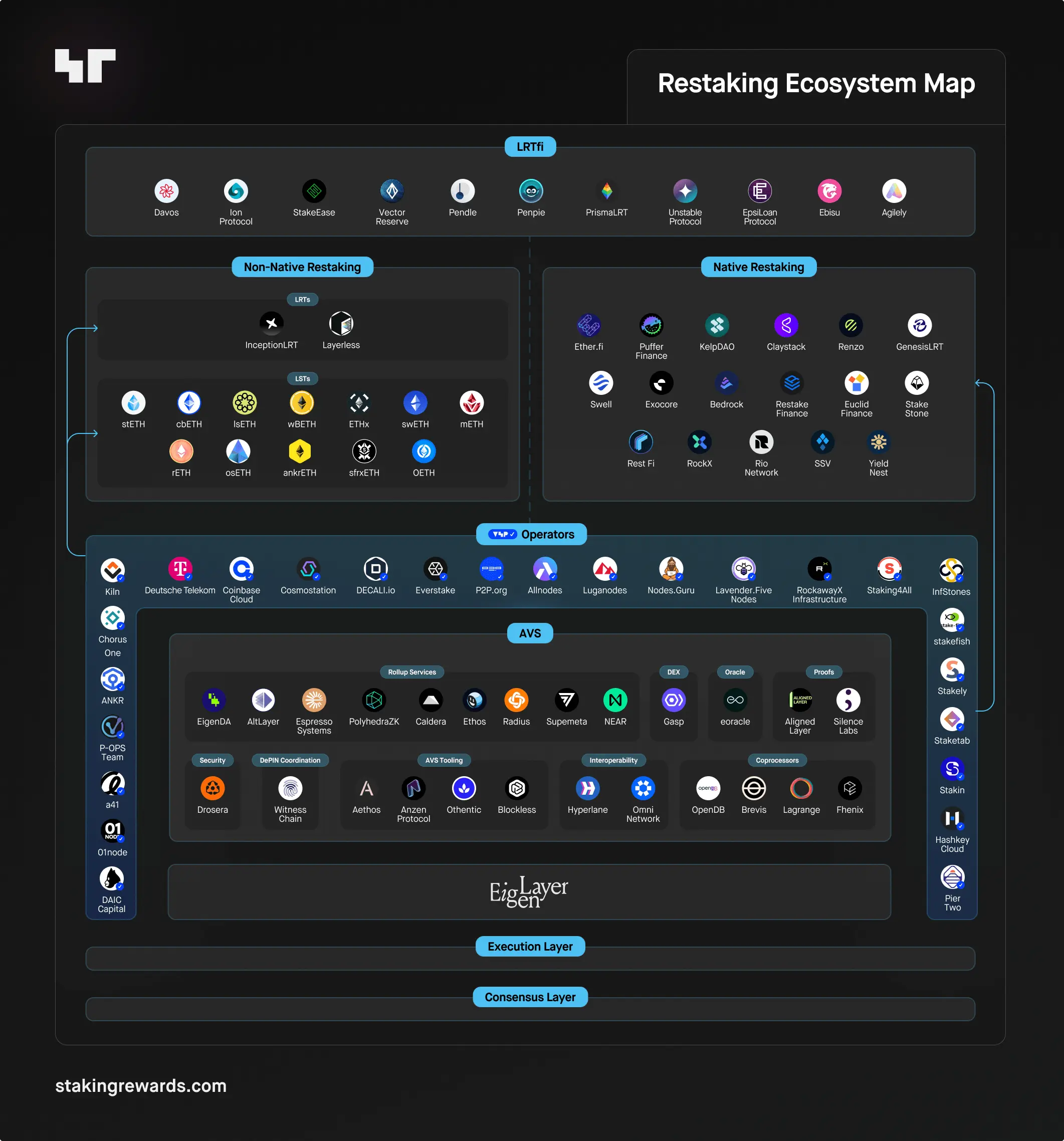

Uudelleenpanostamisprotokollat, johtajanaan alustat kuten EigenLayer, ovat tulleet merkittäväksi voimaksi hajautetun rahoituksen (DeFi) sektorilla. Uudelleenpanostaminen viittaa prosessiin, jossa käyttäjät ottavat yhdellä protokollalla, kuten Ethereumin likvidin panostamisen tokenit (LSTs), ja panostavat ne uudelleen toisella alustalla saadakseen lisätuottoja.

Tämä prosessi on avannut merkittävää ansaintapotentiaalia, mikä on edistänyt uudelleenpanostamisen nousua. Vuonna 2024 likvidien uudelleenpanostamistokenien (LRTs) kokonaisarvo (TVL) kasvoi valtavasti 4 900 %, ylittäen 15 miljardia dollaria alun perin vain 280 miljoonasta dollarista vuoden 2024 alussa.

“Korkeampien tuottojen tavoittelu on avainasemassa panostamisen houkuttelevuuden ylläpitämisessä, erityisesti kun Ethereumin Beacon Chainiin panostettujen ETH-määrien kasvaessa ja keskimääräisen APY:n (vuosituotto) laskiessa. Tämä on yksi pääsyy siihen, miksi DeFi ja uudelleenpanostamisprotokollat ovat saaneet niin hyvän vastaanoton,” kertoi Alon Muroch, toimitusjohtaja ja perustaja SSV.Labsista BeInCryptolle yksinoikeudella antamassaan haastattelussa.

Lue lisää: Ethereumin uudelleenpanostaminen: Mikä se on ja miten se toimii?

Uudelleenpanostamisprotokollat tarjoavat käyttäjille mahdollisuuksia maksimoida tuottonsa panostetuista varoistaan ilman, että heidän tarvitsee uhrata likviditeettiä. Kuitenkin, kun uudelleenpanostaminen laajenee, huoli likviditeetin ja turvallisuusriskien kasvusta nousee esiin.

“Jokainen lisäkerros uudelleenpanostamisessa lisää sekä riskiä että tuottoa, mikä tekee siitä valinnan, jonka käyttäjien on tehtävä riskinsietokykynsä perusteella. Vaikka se tuo mukanaan enemmän potentiaalisia vikakohtia, se avaa myös mahdollisuuksia huomattavasti suurempiin tuottoihin. Lopulta käyttäjällä on vapaus päättää, minkä tason altistumista he ovat valmiita sietämään,” lisäsi Muroch.

Lupausten ja vaarojen tasapainottaminen uudelleenpanostamisessa

Vaikka panostettujen varojen uudelleenkäytön mahdollisuus on juhlittu innovaationa, se tuo samanaikaisesti uusia altistumiskerroksia. Käytännössä uudelleenpanostaminen sisältää panostettujen varojen vipuamisen eri protokollien välillä, mikä saattaa kuulostaa houkuttelevalta tuottojen optimoinnin kannalta, mutta se luo systeemisiä haavoittuvuuksia.

Muroch tunnisti useita pääongelmia, jotka liittyvät uudelleenpanostamiseen:

- Älykkäiden sopimusten haavoittuvuudet. Uudelleenpanostamismekanismien monimutkaisuus lisää mahdollisuuksia virheille ja hyväksikäytöille älykkäissä sopimuksissa, jotka hallitsevat näitä protokollia. Käyttäjät voivat menettää varoja, jos sopimus vaarantuu.

- Monimutkaisuus ja ymmärryksen puute. Kun uudelleenpanostamisstrategiat muuttuvat monimutkaisemmiksi, on riski, että käyttäjät eivät täysin ymmärrä ottamiaan riskejä. Jotkin aktiivisesti validoidut palvelut (AVS) ovat muita riskialttiimpia monimutkaisempien leikkauskriteerien vuoksi.

- Leikkausriskit. Jos validoija todetaan syylliseksi pahantahtoiseen toimintaan, osa heidän uudelleenpanostetusta ETH:sta voidaan leikata. Tämä riski moninkertaistuu, koska solmujen operaattorit ovat alttiita leikkausehdoille sekä Ethereum-peruskerroksessa että kaikissa lisä-AVS:ssä.

Lisäksi uudelleenpanostamisen taustalla oleva rahoitusarkkitehtuuri on jättänyt DeFin alttiiksi potentiaalisille likviditeettivuodoille. Esimerkiksi EigenLayerin nykyinen uudelleenpanostamisjärjestelmä mahdollistaa käyttäjille likvidien panostamistokenien (LSTs) uudelleenpanostamisen useita kertoja, mikä voimistaa likviditeettihaasteita. Nämä riskit tulivat ilmi Ankr-hyökkäyksessä, jossa hakkeri loi 6 kvadriljoonaa väärennettyä aBNBc-tokenia, mikä romahdutti likvidien panostusjohdannaisten hinnat eri protokollissa.

Epäselvät sääntelykehykset lisäävät uudelleenpanostamisen monimutkaisuutta. Muroch varoittaa, että sääntelijät todennäköisesti suhtautuvat varovaisesti uudelleenpanostamiseen, pitäen sitä perinteisestä panostamisesta erillisenä sen lisäkerrosten riskien ja monimutkaisuuden vuoksi. He saattavat asettaa tiukempia sääntöjä sijoittajien suojelemiseksi ja rahoitusekosysteemin vakauden varmistamiseksi, kun nämä protokollat saavuttavat suosiota.

Liiallisen uudelleenpanostamisen uhka

EigenLayer, yksi suurimmista uudelleenpanostamisprotokollista, on kerännyt yli 19 miljardia dollaria TVL:ää vuoden 2024 puoliväliin mennessä. Vaikka tämä vaikuttava laajentuminen osoittaa markkinoiden halua korkeampiin tuottoihin, se herättää kysymyksiä näiden protokollien kestävyydestä.

EigenLayerin hallitseva asema aiheuttaa myös ainutlaatuisen uhan Ethereumin kokonaisturvallisuudelle. Koska nämä uudelleenpanostamisalustat käsittelevät suuria määriä panostettua ETH:ta, mikä tahansa suuri vika voi suoraan vaikuttaa Ethereumin turvallisuusmalliin.

Asiantuntijat, mukaan lukien Ethereumin perustaja Vitalik Buterin, ovat esittäneet huolensa siitä, että jos uudelleenpanostamisprotokolla epäonnistuisi, se voisi johtaa vaatimuksiin Ethereumin kovan haarukan toteuttamisesta “korjaamaan” vahinko, mikä uhkaa verkoston hajautettua konsensusta.

Lue lisää: Kuinka osallistua EigenLayerin airdroppiin: Askel askeleelta -opas

Muroch vähätteli tilanteen vakavuutta kuvaillen sitä “teoreettisesti huonoksi, mutta käytännössä melko epätodennäköiseksi.”

“Jos merkittävä määrä Etheriä on lukittuna EigenLayeriin ja suuri toimija kärsii merkittävästä leikkaustapahtumasta, se voisi johtaa leikkausvahinkojen ketjureaktioon. Pahimmassa tapauksessa tämä voisi vaarantaa Ethereum-verkon laajennetun turvallisuuden. Kuitenkin, leikatun toimijan ongelman korjaamatta jättäminen pitkäksi aikaa uhkaisi Ethereumin turvallisuutta,” hän selitti.

Hän korosti myös tärkeää etua huomauttaen, että uudelleenpanostaminen nostaa korruption kustannuksia mahdollisille hyökkääjille. Tämä muutos vahvistaa turvallisuutta keskittymällä ei vain yksittäisiin protokolliin vaan kaikkien panostettujen omaisuuserien kokonaissummaan.

Tuotto-optimoinnin piilotetut vaarat

Korkeampien tuottojen tavoittelu on johtanut sijoittajia omaksumaan yhä monimutkaisempia strategioita, mikä sisältää sekä taloudellisia että teknisiä riskejä. Taloudellisesti uudelleenpanostamisprotokollat kannustavat käyttäjiä sijoittamaan omaisuutensa useille alustoille, sitoen enemmän pääomaa toisiinsa kytkettyihin järjestelmiin. Tämä lisää systeemisiä taloudellisia riskejä, sillä haavoittuvuudet yhdessä protokollassa voivat laukaista laajempia seurauksia koko ekosysteemissä.

Muroch varoittaa, että uudelleenpanostaminen on vielä suhteellisen uusi käsite, mikä tekee sen pitkäaikaisten vaikutusten ennustamisesta vaikeaa. Mahdollisuus ennalta arvaamattomiin ongelmiin, erityisesti volatiileilla markkinoilla, lisää epävarmuutta näiden strategioiden tulevaisuudesta.

“Panostuspalkkiot on otettu käyttöön vasta äskettäin, mikä tarkoittaa, että niiden pitkäaikaisten vaikutusten ymmärtäminen vie aikaa. Kuten aina, voi ilmetä ‘tuntemattomia tuntemattomia’ tekijöitä. Tulevaisuudessa, jos uudelleenpanostettujen omaisuuserien arvo laskisi jyrkästi, suuri riippuvuus uudelleenhypoteekista ja monimutkaisista rahoitusjohdannaisista voisi laukaista likviditeettikriisin,” hän sanoi.

Tämä saattaisi todennäköisesti aiheuttaa käyttäjien massiivisen aseman likvidoinnin, pahentaen markkinoiden volatiliteettia. Tässä tapauksessa luottamus taustalla oleviin protokolliin saattaisi heikentyä entisestään, mahdollisesti aiheuttaen laajamittaista epävakautta DeFi-tilassa.

“Tässä vaiheessa se on todella spekulatiivista. Katsoen menneisyyteen DeFi:ssä, tuottojen maksimaalinen puristaminen päättyy usein huonosti,” Muroch varoitti.

Lopulta uudelleenpanostamisprotokollien menestys perustuu niiden kykyyn tasapainottaa tuottojen maksimointi niiden mukanaan tuomien taloudellisten ja teknisten riskien hallinnan kanssa. Näiden järjestelmien kypsyessä ala alkaa monipuolistua. Uudet kilpailijat lanseeraavat omia uudelleenpanostusratkaisujaan, mikä voisi auttaa hajauttamaan riskejä, jotka tällä hetkellä keskittyvät alustoille kuten EigenLayer.

Tämä muutos saattaa vähentää systeemisiä haavoittuvuuksia, jotka liittyvät yhteen hallitsevaan protokollaan, johtaen ajan myötä vakaampaan ja kestävämpään DeFi-ekosysteemiin.

“Kun innostus laantuu, näiden protokollien kestävyys joutuu koetukselle, ja niiden todellinen arvo on arvioitava vakaammassa markkinaympäristössä. Tämä siirtymä voi paljastaa, ovatko innovaatiot kestäviä vai pelkästään spekulatiivisia suuntauksia,” Muroch päätti.