Hopean hinta on kokenut rajuja mutta mielenkiintoisia liikkeitä vuoden 2026 alussa. Hinta nousi kaikkien aikojen korkeimmalle tasolle, lähes 121 dollaria, 29. tammikuuta, mutta romahti lähes 47 % 6. helmikuuta mennessä. Sen jälkeen hopea on palautunut määrätietoisesti 32 %, ja hinta liikkuu noin 84 dollarissa 20. helmikuuta.

Koska markkinat ovat kiinni 21. ja 22. päivä, maaliskuuta kohti mentäessä kysymys kuuluu: onko tämä palautus pysyvä vai voiko uusia laskuja olla tulossa? Tekniset tunnusluvut ja positiointitiedot antavat moniulotteisen kuvan. Konsolidointi on todennäköistä ennen selkeämpää liikettä, mutta merkit viittaavat vahvasti härkien hyväksi.

Cup-muodostelma, piilevä laskeva divergenssi ja konsolidaation merkkejä

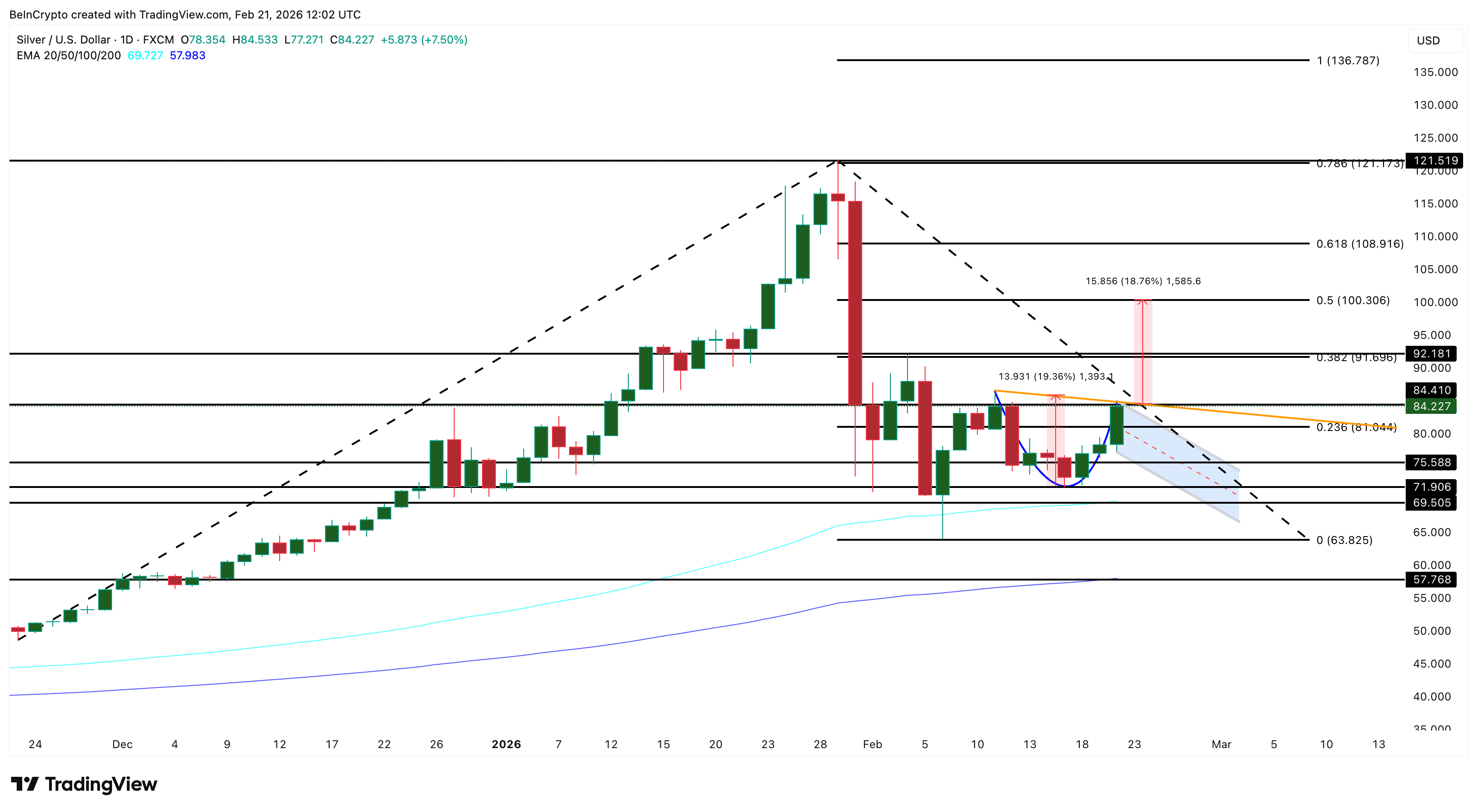

XAG/USD-päiväkaaviossa näkyy kehittyvä cup-muodostelma. Impulssiaallot alkavat 21. marraskuuta 2025, huipentuvat 121 dollariin 29. tammikuuta ja vetäytyvät 63,85 dollariin 6. helmikuuta. Viimeisin palautuminen kohti 84 dollaria lähestyy nyt tämän muodostelman kaulalinjaa.

Välillä 4. helmikuuta – 20. helmikuuta hopea näyttää laskevampaa huippua. Samaan aikaan relative strength index (RSI), eli tunnelmaindikaattori, muodostaa kuitenkin nousevaa huippua: piilevä laskusuuntainen RSI-divergenssi.

Merkit viittaavat siihen, että vaikka RSI näyttää vahvalta, hintakehitys suosii konsolidointia ennen ratkaisevaa liikettä. Tämä kuvio säilyy, kunhan seuraava kynttilä pysyy alle 92 dollarin (edellinen huippu) ja RSI jatkaa nousua.

”Smart money” arvioi konsolidoinnin olevan todennäköistä myös tällä tasolla.

Jos nykyinen konsolidointi kehittyy ”handle”-vaiheeksi, rakenteen pitää säilyä yli 75 dollarin, jotta nousujohteinen rakenne pysyy ehjänä.

Cup-and-handle-muodostelma saa vahvistusta, kun päivätason päätöskurssi sulkee selkeästi yli 84 dollarin. Konsolidointivaihe nähdään kuitenkin ensin – ja tukevat tunnusluvut selittävät, miksi pysähtyminen tässä vaiheessa on terve merkki, ei huolestuttavaa.

Louvijat johtavat, hopeafutuurit laahaavat: fyysisen ja paperimarkkinan ero

Global X Silver Miners ETF (SIL), joka käy tällä hetkellä yli 107 dollarissa, tuo lisää varmistusta noususuuntaiselle näkymälle. SIL:n huippu oli 119 dollaria 26. tammikuuta – kolme päivää ennen kuin hopean spot-hinta saavutti huipentumansa 29. tammikuuta. Louhijat, jotka ovat olleet nousun kärjessä ja pitäneet pintansa palautuksessa, ovat klassinen bullish-ennakkoindikaattori.

Louhintayhtiöillä on suora näkyvyys teollisuuden tilauskirjoihin ja tuotantokysyntään, ja niiden kestävyys viittaa siihen, että perustekijät ovat yhä kunnossa tammikuun likvidoinnista huolimatta. Normaalisti, kun louhijat pitävät osakkeensa while metalli konsolidoituu, seuraava liike on korkeammalle, ei alemmas.

Tämä fyysisen markkinan vahvuuden ja futuurimarkkinan epäröinnin välinen ristiriita kuvaa nykyistä hopeamarkkinan tilannetta.

COMEX-hopeafutuurit (SI1!) käyvät noin 82 dollarissa – alle spot-hinnan 84 dollaria. Tämä backwardation eli tilanne, jossa futuurit ovat alle spotin, on harvinainen ja merkittävä. Ostajat ovat valmiita maksamaan lisähintaa fyysisestä hopeasta heti, eivätkä odota tulevaan toimitukseen.

Markkina hinnoittelee kiireellisyyttä spot-hintaan, mikä osoittaa fyysistä niukkuutta toimitusketjussa.

Open Interest SI1!:ssä on kuitenkin laskenut tasaisesti 6. helmikuuta lähtien, vaikka hopean hinta nousi 63 dollarista 82 dollariin. Nouseva hinta ja laskeva Open Interest kuvaavat shorttien sulkemisesta johtuvaa hintarallia – eli crashin jälkeen lyhyeksi myyneet ostavat positioitaan takaisin, mikä nostaa hintaa.

Tämä ei ole vielä uutta rahaa, vaan tammikuun kurssiromahduksen jälkipuinti. Shorttien sulkemisrallit yleensä pysähtyvät luonnostaan, ja kun shorttien sulkeminen hiipuu, hintaralli tarvitsee uusia ostajia jatkaakseen tunnelmaa.

Tässä vaiheessa konsolidaatio nousee todennäköisimmäksi lähiajan suunnaksi – shorttien sulkuvoima vähenee, mutta seuraava ostajien aalto ei ole vielä tullut markkinoille, kuten myöhemmin analysoidaan.

Dollarin hajaantuminen, kullan suhdeluvun riskit ja hedge-rahastot sivussa

Makrotalouden ja positioinnin tasot selittävät, miksi konsolidointi on tässä vaiheessa terve, ei vaarallinen.

Yhdysvaltain dollari-indeksi (DXY) on yli 97, ja se on noussut tasaisesti 11. helmikuuta lähtien. Hopea kuitenkin irtaantui dollarista 17. helmikuuta ja alkoi samaan aikaan nousta. Tämä on yksi nykytilanteen vahvimmista signaaleista. Kun hopea nousee dollarin vastatuulesta huolimatta, kysyntä on vahvaa. Ostajat haluavat hopeaa nyt, riippumatta siitä, mitä dollarille tapahtuu.

Kulta-hopea-suhde (XAUXAG) tuo markkinoille varovaisuuden elementin. Tällä hetkellä suhde on 60, ja se on ollut laskussa 17. helmikuuta lähtien. Hopea on siten suoriutunut kultaa paremmin.

Suhde kuitenkin konsolidoituu tällä hetkellä nousevassa lippukuviosta. Jos hinta puhkeaa yläpuolisen trendiviivan yläpuolelle, se voi nousta tasolle 70 tai korkeammalle.

Tällöin kulta ottaisi jälleen johtoaseman hopeaan nähden – markkinat siirtyisivät takaisin riskien suosimisesta hopeassa kohti kullan turvallisuutta.

Tämä voisi rajoittaa hopean nousutunnelmaa tai johtaa notkahdukseen. Niin kauan kuin lippukuviosta ei tapahdu ylös suuntautuvaa murtoa, hopean ylisuoriutuminen voi jatkua, mutta tähän riskiin kannattaa kiinnittää huomiota maaliskuussa.

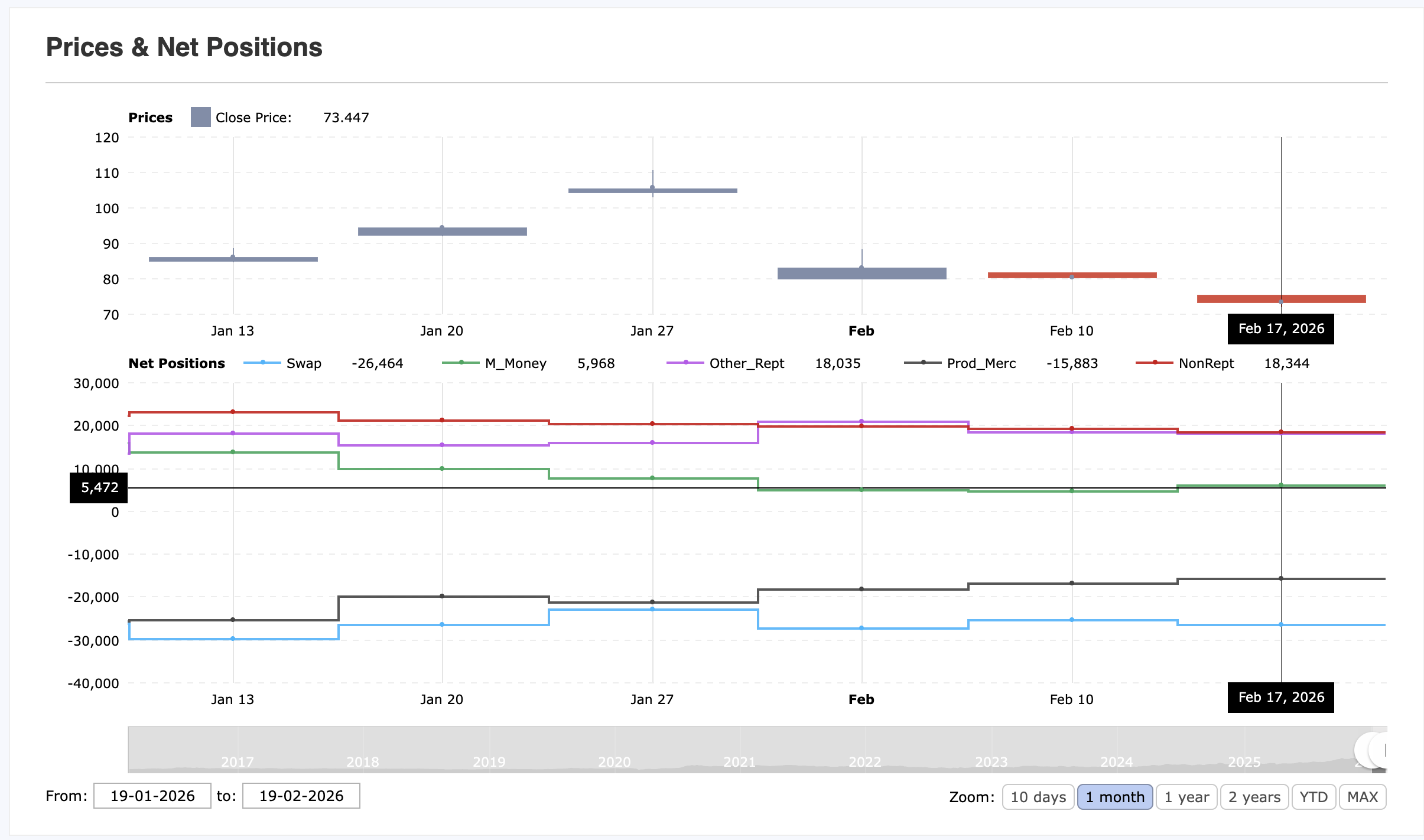

Ratkaiseva tekijä löytyy COT-raportista (Commitment of Traders), joka on päivämäärällä 17. helmikuuta. Managed Money – hedge-rahastot ja Commodity Trading Advisors – pitävät nettolong-positiota vain 5 472 sopimuksella. Hintarallin aikana 121 dollariin rahastojen positio oli moninkertainen tähän verrattuna.

Näin alhainen lukema kertoo, että spekulatiiviset suursijoittajat pysyttelevät edelleen sivussa, ja odottavat vakaata pohjaa ennen pääoman sitomista.

Tämä on samalla vahvin noususignaali keskipitkällä aikavälillä sekä selkein syy lyhyen aikavälin konsolidaatioon. Instituutiosijoittajille on paljon tilaa ostaa lisää, kun hedge-rahastot palaavat markkinoille. Ne kuitenkin odottavat vakaata pohjatasoa ja selvää murtoa – todennäköisesti yli 92 dollarin – ennen liittymistään mukaan.

Maaliskuun 2026 näkymät: hopean hinta-tasot seurattavaksi

Seitsemästä keskeisestä tunnusluvusta neljä viittaa nousuun. Näihin kuuluvat louhijat, joita SIL vahvistaa, backwardation osoittaa fyysisen kysynnän kiireellisyyttä, dollarin ja hopean erkaantuminen osoittaa aitoa ostotukea, ja hedge-rahastoilla on tilaa palata mukaan markkinoille.

Kolme tunnuslukua kuitenkin korostaa varovaisuutta. Näitä ovat laskeva COMEX Open Interest, piilevä lasku divergence ja kulta-hopea-suhteen nouseva lippukuvio, joka uhkaa siirtää tunnelman takaisin kullan suuntaan.

Maaliskuun todennäköisin kehityskulku: hopea konsolidoituu välille 75–92 dollaria, kun markkina rakentaa pohjan, joka antaa institutionaalisille sijoittajille luottamuksen palata mukaan.

Päivätason sulkeminen yli 84 dollarin vahvistaa kupin ja kahvan niskaosan. Nousu yli 91–92 dollarin tarkoittaa täydellistä murtoa ja avaa oven tasolle 100 dollaria – psykologisesti tärkeä taso, joka on mahdollinen jo maaliskuun puolivälissä.

Laajennetut tavoitetasot, kuten 121 dollaria (all time high -tasojen uudelleentestaus) ja 136 dollaria (täysi Fibonacci-laajennus), ovat realistisia, jos hintaralli jatkuu koko maaliskuun ajan ja Open Interest nousee osoittaen uutta institutionaalista kiinnostusta.

Laskuskenaariossa 75 dollaria muodostaa merkittävän tukitason. Päivän päätös alle 75 dollarin rikkoo kupin rakenteen ja altistaa tason 71 dollarissa uudelleentestille. Jos myös 71 dollaria menetetään, kupin muodostelma mitätöityy kokonaan ja paljastaa 100 päivän liukuvan keskiarvon 69 dollarissa.

Tämän alapuolella 200 päivän liukuva keskiarvo tasolla 57 dollaria merkitsee yhtä graafin vahvimmista rakenteellisista tukitasoista.

Laskusuuntainen näkymä vahvistuu, jos DXY nousee yli 100:n. Tai jos kulta-hopea-suhde murtautuu lopullisesti nousevasta lippukuviostaan. Tai jos USA:n tulevat talousluvut tukevat Fedin korkeiden korkojen linjaa aiempaa pidempään, mikä murskaa korkojen laskuodotuksia.